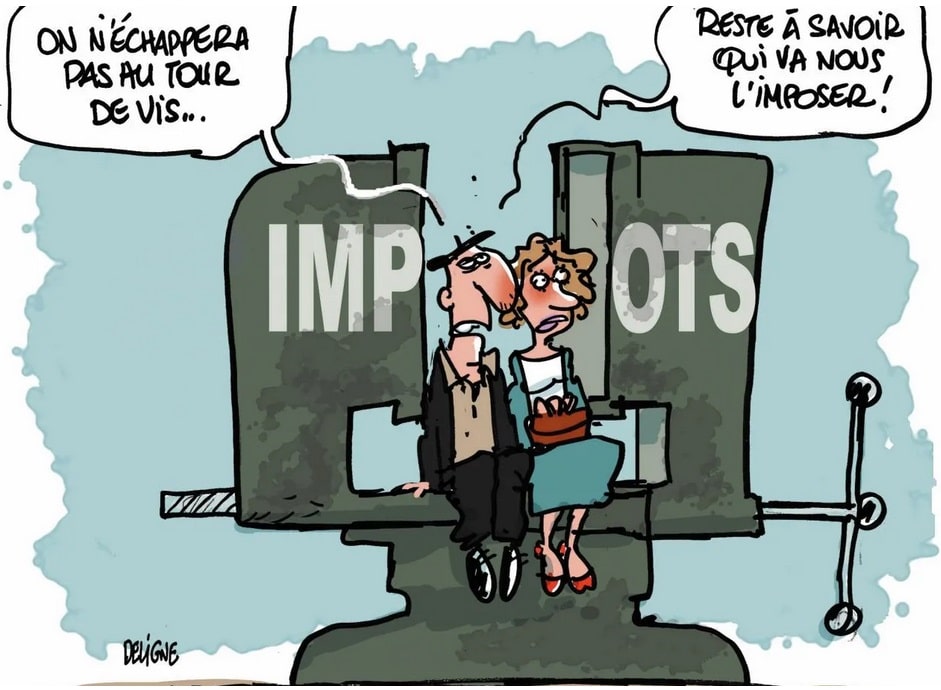

Existe t’il vraiment des solutions pour payer moins d’impôts ?

Tout contribuable en France doit payer des impôts sur les revenus qu’il dégage.

Tous les ans, en recevant votre déclaration d’avis d’imposition, vous êtes exaspérés par le montant de votre impôt à payer.

Vous avez toujours cette idée qui vous excite : comment diable pouvoir faire baisser mes impôts ?

Pourtant la règle est le même pour tout le monde.

Mais il y a des exceptions !

Certains placements octroient une réduction d’impôt si ce dernier va dans l’intérêt du gouvernement !

C’est le cas de dispositifs qui financent certaines entreprises ou secteurs, de placements pour la retraite, ou favorisant une transmission monétaire aux plus actifs 😉.

Voyons ensembles les dispositifs existants qui vous permettent de réduire votre imposition.

Le plan épargne retraite

La majorité des retraités ont un pouvoir d’achat limité. En cas de besoin d’hébergement dans une maison de retraite, les établissements publics manquent souvent de place. C’est donc d’intérêt public que les personnes actives économisent pour leur retraite.

De ce fait, les versements dans les différents plans épargne retraite peuvent être déduits des revenus imposables, dans la limite de 10% des revenus. Le plafond peut, sous certaines conditions, être cumulé sur 3 ans et transmis entre époux. Le plafond disponible est donc calculé et indiqué à la fin de chaque avis d’imposition.

Les versements ayant bénéficié d’un avantage fiscal, la rente qui pourrait résulter de ces placements sera imposable à l’impôt sur le revenu. Les versements de certains placements ne bénéficient pas de cet avantage fiscal, la rente est alors exemptée d’IRPP.

Les FIP et FCPI

Dans le cadre de ce dispositif, la société de gestion qui gère ce fond investit dans un panier de PME qui répondent aux critères d’éligibilité de ces fonds, avec un horizon d’investissement fixé dès le début, généralement de 7 à 9 ans. À la fin du placement, la société vend ses participations et l’investisseur récupère sa part de la valeur du fond.

Les critères d’éligibilité obligent souvent les sociétés à prendre des risques élevés lors des investissements, il est habituel que ces fonds arrivent tout juste à rendre aux investisseurs à leur investissement initial à la fin du placement.

L’avantage financier se trouve donc ailleurs : l’année de l’investissement, le montant investi octroie une réduction d’impôt de 18%, voire 25 ou 30% dans certains cas.

L’assurance-vie

L’assurance vie est une enveloppe sur lequel l’assuré verse de l’argent, qu’il peut investir dans de nombreux fonds, dont la liste est fixée par chaque contrat. Les contrats d’assurance vie proposent toujours au moins un fonds à capital garanti. Plusieurs établissements financiers

proposent ces contrats, chacun appliquant ses conditions tarifaires propres.

Si les versements sur ce contrat n’apportent pas de réduction d’impôt, les revenus qui en ressortent bénéficient d’une exonération. Cette dernière augmente avec l’ancienneté du contrat, le maximum étant atteint dès 8 ans d’ancienneté.

Avant de choisir son assurance-vie, il convient de préparer son projet d’investissement à l’aide des conseillers en gestion de patrimoine qui accompagnent les clients dans leurs investissements. La première étape consiste à bien identifier les objectifs du client, ses envies de placement, ses moyens et sa fiscalité. Les conseillers en investissements peuvent établir un

plan de placement qui respecte les besoins du client tout en maximisant ses effets fiscaux.

Les monuments historiques

Le patrimoine historique est parmi les dispositifs fiscaux immobiliers les plus importants, mais ne concerne que les gros investissements. Les contribuables qui investissent dans un bien reconnu comme monument historique peuvent bénéficier d’une réduction d’impôt proportionnelle aux frais de rénovation engagés.

La plupart des investissements se font par le biais de programmes construits pour respecter cette règle, qui sont vendus en sachant à l’avance quelle réduction sera appliquée.

Faire des dons à des oeuvres caritatives

Les dons peuvent faire l’objet d’une déduction dans le calcul de l’impôt sur le revenu. Suivant si l’organisme bénéficiaire est reconnu d’aide aux personnes en difficulté ou non, la réduction sera de 75% ou de 66%. L’avantage fiscal de 75% est limité à 1 000 € de dons.

Et j’amais l’idée vous traversait l’esprit de faire un don à Monsieur Hugo pour accélerer son développement, je vous nommerai Ambassadeur officiel de Monsieur Hugo ![]() .

.

)